私も始めた新築木造アパート投資にも欠点があります。その1つが『デッドクロス』です。

新築木造アパートで30年や35年などの長期融資を引いた際にデッドクロスは発生します。

ではその対策はどうすれば良いのでしょうか?

私はこのデッドクロスもS&P500に積立投資しておけば解決できると考えています。

※ここで言うデッドクロスとは、「元金返済部分>減価償却費」となりキャッシュアウトしているのに税金はガッツリとられる状態の事を言っています。

※当ページではデッドクロスの詳細な説明はしません。デッドクロスって何?という方は「不動産投資 デッドクロス」などで検索して知識を入れてから戻って来てください。

私のアパート実例にてシミュレーション

具体例があったほうが解りやすいので、私の1棟目アパートを例にしてシミュレーションしてみます。

私の1棟目アパートについては上記に詳しく記載していますが、大雑把に書くとスペックや情報は下記の通りです。

・総事業費利回り7.0%

・総事業費7200万円(上物4800、土地2400)

・借入金額5000万円(金利1.0%、期間30年)

・賃料月7万円×6室の収入(家賃年収504万円)

・現在キャッシュフロー約20万円/月

木造の耐用年数(減価償却期間)は22年なのに、銀行からの借入期間はそれより長い30年です。

これでは耐用年数が切れた後の8年間は、税金ガッツリ取られて手残り(税引後)が出ないかもしれません。

私はその解決方法の一つとして「得られたキャッシュフローのうちから毎月数万円は積立投資しておき、22年後に残債(借金)を一括返済する」方法を提示します。

シミュレーション

私の1棟目では、5000万円を借り入れしました。

このまま毎月返済してゆけば、22年後には返済が進み残債は 約1484万円になっています。

はい。

22年後にこの1484万円を一括返済すれば問題は解決します。デッドクロスは起きません。

月の手残り20万円のうちから、毎月5万円を積立投資した場合年利7%で運用できれば、22年後には3123万円になっています。

この3123万円から残債1484万円を返済するなんて余裕ですね。

しかし

S&P500のこれまでの年利平均は約7%でしたが、今後も年利7%と運よく増えてくれるとも限りません。

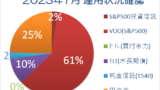

期待年利を下げてシミュレーションしています。

毎月5万円を22年間運用すれば、

年利6%なら、2731万円になります

年利5%なら、2396万円になります

年利4%なら、2110万円になります

年利3%なら、1866万円になります

年利2%なら、1656万円になります

年利1%なら、1475万円になります

年利0%つまり貯金なら、1320万円になります。

※このシミュレーションは金融庁のサイトでも簡単にできます。

22年後の残債は1484万円になっている予定でしたので、

毎月5万円を年利1%チョイで運用できれば、大丈夫そうですね。

年利1%チョイの複利運用ならS&P500と債券に分散させている私のやり方でも大丈夫そうです。

そう考えるとデッドクロスは恐れるに足りません。

だから私も毎月の積立金額を5万円増額しました

という訳で私も、毎月の積立投資の金額を45→50万円へと5万円増額しました。(2022年7月から

これで「新築木造では23年目からのデッドクロスが・・」という心配が一つ潰せました。

最後に

デッドクロスへの対策はこの方法以外にも色々とあります。

・頭金をもっと入れる。(借入金額を少なくする)

・繰り上げ返済をする。

・他の物件も保有し、そちらの減価償却費と相殺させる。等

私も当記事では「一括返済」をお勧めするように書きましたが、22年後この手法を必ず取ると決めているわけではありません。決めているわけではありませんが、この「一括返済」という選択肢が取れる状態にはしておきます。

22年後の私は、知識も経験もそしてお金も持っている予定なので、未来の私がよい判断をしてくれることでしょうw

ま、計画性がある人なら不動産投資のデッドクロスは恐れるに足りません。

【関連記事】

てゆうかS&P500投資ってそもそもそんなに増えるのか?

という方はこちらの記事を読んで下さい。買付タイミングがド下手でも積立投資なら大丈夫です。

筆者のお前の株式投資は増えてるのか? という方は、こちらのページで確認できます。