Contents

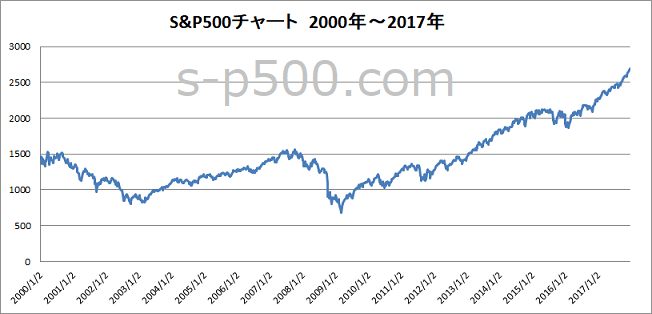

子供に贈与した日本円をどのファンドで運用しようか、悩みに悩んでいたのですが、結局は投資信託のiFree S&P500インデックスに決めました。

ジュニアNISAを投資信託のiFreeS&P500に決めた理由

1、私が子供の資産を運用する際の条件、「①成人になるまでの約20年間運用する」「②ほぼほったらかしにできる」「③パフォーマンスも期待出来る」に最も合致するのが、S&P500をベンチマークとする投資信託と考えたから。

(ジュニアNISAは2018年現在「運用期間5年」となっています。積立ジュニアNISA等がこの5年以内に出てくると期待しているのですが、その期待も虚しく6年目から課税口座に変わってしまう事になったとしてもそのまま運用する予定です。)

2、海外ETFはまだ管理が負担と感じる人もいる。

例えば私の妻ですが、私が投資の重要性を伝えたら、投資信託はやるようになりました。しかし、海外ETFは「自動積立出来ないんでしょ? 手数料もかかるでしょ? 私はそこまで高額の投資はしないから投資信託でいいわ。」「海外ETFは、ちょっと面倒くさいかな。」と。子供も妻と同じように感じる可能性も高いなと考えたので、VOOを代表とするS&P500インデックス海外ETFは最終的にジュニアNISAの候補から外しました。

しかし、日本人で海外ETFに投資する人が増えれば、証券会社さんの企業努力で海外ETFも自動積立できるようになったり、手数料も更に低くなったりすることでしょう。(SBI証券様、期待しております) その時は、またVOO(海外ETF)も子供の資産の運用先として候補に再浮上させたいです。

3、上記1・2で、「S&P500に連動するインデックスファンド」「海外ETFは候補から外す」となれば、信託報酬の安さなどから、『iFree S&P500インデックス』一択となります。

ジュニアNISAにおいて最も大事なのは運用成績ではない

しかしジュニアNISAに代表される子供名義の資産運用(少なくとも子供に管理を任せられるような年齢になるまで)において最も大事なのは運用成績ではなく、親が子供に「投資=当たり前するもの」と伝えることです。

つまり、ジュニアNISA口座で子供名義での運用を始めた時点で、最大の目標はもうほぼ達成されているんです。口座を引き継いだ子供は「投資=既にしていた=今後も当たり前にする」と考えてくれますから。

(とは言ったものの、子供に引き継ぐ時点での運用成績が「含み損」状態では、「投資って必要な事なんだよ」の説得力に欠けますので、最低限「含み益」がある状態で引き継いだほうが良いです。)

日本においても投資人口は必ず増えます

まだまだ「投資=金儲けしたい人がやる」というイメージが日本では強いですが、今後世界中で国を超えたあらゆるやり取りがもっと活発化してゆくと、「銀行預金=日本円に投資=すでに自分は投資をやっている」という事に気づく人が増えてきます。

すると株式投資へのハードルも下がり、日本においても株式投資人口が必ず増えます。めちゃくちゃ増えます。(同時に日本人の米国株投資人口もめちゃくちゃ増えます。)

こういう時代を「私たち30代夫婦の子供達」は生きることになりますので、それに取り残されないようにしてあげないといけません。

そのツールとしてジュニアNISAは活用できますし、子供にそれをちゃんと分かり易く伝えるためにも、私たちがしっかりと投資の勉強・お金の勉強をしないといけません。

2018年も情報収集そして情報発信に努めてゆきます。

![]()

米国株に投資を行う仲間のブログ

![]()

海外ETFに投資を行う仲間のブログ

![]()

インデックス投資を行う仲間のブログ

コメント