シミュレーションしてみたら、私には「死亡保険」よりも「レバレッジETF」のほうが良いと感じた。これが、私が死亡保険を解約しようと思うたった1つの理由です。以下、この事について書いてゆきます。

注意・・今回の記事は『お金で遊んでみよう』的な記事です。『本気の資産運用論』では全くありませんので、そのつもりでお願い致します。『お遊び』ということをご理解頂ける方だけ、下記へ進んでください。

私は自分に「死亡保険」をかけています。

20代の時、結婚を機に契約しました。契約期間は30年です。当時、今後子供が生まれて、その子供が独り立ちするまでに必要な期間として30年ぐらいあれば良いかなと見積もったからです。「死亡保険」に貯蓄型や、医療保険プラスしたり、ガン保険プラスしたりすると、とても複雑になり何にお金を支払っているのか分らなくなるので、シンプルな「死亡保険」にしました。

保険内容(保障内容)を要約すると、『私が死んだらor高度機能障害になったら、家族に3,000万円がおりる』というシンプルなものです。

これに、私は毎月約4,800円支払っています。

※ちなみに私は、今現在30代半ばです。

※この4,800円は今現在の保険との差はないか?と思い、「某ネット生命保険会社」の簡単シミュレーションで「死亡保険・28歳・男性・保険金3,000万円・保険期間30年」で見てみました。

このシミュレーションでも4,849円/月と出ましたので、今後「死亡保険」をかけようかどうか迷う方にも参考にしていただけるかと思います。

※内容をシンプルにするため、生命保険料控除等の税制については無視して話をすすめてゆきます。

Contents

「死亡保険」に30年間でいくら払う?

これは簡単な計算ですね。

4,800円/月×30年間なので、172万8000円です。

(\4,800×12×30=\1,728,000)

批判&誤解を恐れずに言うと

・保険をかけている30年間のうちに「死ぬ」ことがあれば、3,000万円ゲット

・30年の間に「死ぬ」ことがなければ、172万8000円が水の泡

の2つに1つです。

これが「割に合う」と思うかどうかは人それぞれだと思います。少なくとも、結婚してすぐの頃の20代の私は「割に合う」と考えたから契約しました。

しかし、今現在は「割に合わない」と考えています。

なぜなら、どうせ捨てる金なら「超ハイリスクハイリターン商品」に投資したほうがマシじゃないかと考えるようになったからです。

保険料分を毎月30年間投資してたらどうなる?

毎月4,800円を30年間投資していたらどうなるでしょうか?

・年利5%で運用できれば、399万4841円になります。

・年利7%で運用できれば、585万5861円になります。

・年利10%で運用できれば、1085万342円になります。

・年利15%で運用できれば、3323万1742円になります。

30年間の投資で3000万円作ることは可能なんです。

「ってオイ、オイオイオイ!(笑)」

「S&P500でも年利平均5~7%なんだぞ?」

「年利15%で30年間って、お前はバフェット様なのか?(笑)」

とあざ笑う声が聞こえてきそうですが、年利平均15%が可能と考えられる投資商品もあります。

その中の1つが『デイリーS&P500ブル3倍 ETF(SPXL)』です。

SPXLの詳細な説明は後の「関連記事」を読んでいただきたいのですが、簡単に言うと

日々の値動きがS&P500の3倍の値動きをするETF(株)です。

そして、かなり大雑把に言いますが、S&P500ETFで年利平均5~7%が狙えるのなら、デイリーS&P500ブル3倍ETFならその3倍,年利平均15~21%も狙える可能性があるのです。(注意!:その分当然、資産を大きく減らす可能性も高いです。)(※SPXLの『3倍』というのは日々の値動きのことで、長期の成績が3倍になるということではありません。上記で5~7%を単純に3倍して15~21%と言っているのは『お遊び』の計算でそう言っているだけです。)

【くどいようですが、再度注意】

※SPXL等のレバレッジETFの購入をオススメしている記事ではありません。SPXLは、めちゃくちゃハイリスク(ハイリターンではあるが)な商品ですし、信託報酬(経費率)も安くはないですし、「ドル建て・海外ETF」という初心者にはちょっと購入までのハードルが高い商品です。はっきりいってギャンブル性の高い商品です。誰にでもオススメできるものではありません。

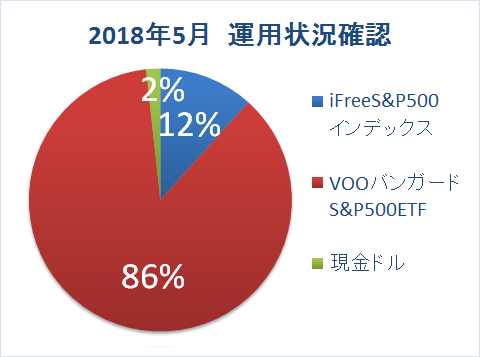

私も、投資(資産運用)の中心はS&P500ETF(レバレッジなし)及びS&P500投資信託です。

「死亡保険」をとるか「レバレッジETF」をとるか

「死亡保険」で最悪のパターン

死亡保険での最悪のパターンはいくつか考えられますが、

まずは「死ぬ」ことが最悪です。3000万円のために死にたくはありません。

次の最悪のパターンは、30年間健康に居られて「172万8000円が水の泡」になることです。※「保険」をかけているので捨ててるわけではないのですが、「掛け捨て」との言葉どおり、結果から見ると「捨てた」と同じになります。

ですから、生命保険会社には大変失礼いいますが、どっちに転んでも最悪です。

「死亡保険」での最良のパターン

無しです。

死亡保険での最良のパターンはありません。死亡保険は大きくわけて2パターンしかありません、「死んで3000万円GET」か「生きてて172万水の泡」のどちらかです。この2つに最良などありません。

「レバレッジETF(SPXL)」で最悪のパターン

レバレッジETFでの最悪のパターンもいくつか考えられるのですが、

まずは「死ぬ」ことです。死んだらその時点で『積立ギャンブルレバレッジETF投資』がストップしてしまうからです。

もう1つは、30年間『積立レバレッジETFギャンブル投資』を続けても、価値がほぼゼロになってしまうことです。SPXLは、リーマンショック級の暴落が来たらその価値が90%以上下落するようです。(しかし、レバレッジETFは他の株やETFと同じように「無価値」になることはあっても「マイナス(借金)」になることはありません。)

「レバレッジETF(SPXL)」での最良のパターン

レバレッジETF(SPXL)には最良のパターンがあります。

それが「健康に生きてて3000万円ゲット」です。

夢みるならココでしょ! 狙うならココでしょ!

どうせ「捨てる」お金なら、こっちにするべきでしょ!

というわけで、私は掛け捨ての「死亡保険」は解約して、その分だけ「SPXL(デイリーS&P500ブル3倍 ETF)」を購入する(賭け捨てする)ことにします。(更に細かく言うとTMF(というETF)を合わせて購入して、割合を決めてきっちりリバランスしてゆくっていうのが大事というのが私にも分ってきましたので、私もそうします。詳しくは下記関連記事(外部サイト)がわかりやすいです。)

※私がこのようにする理由は、私が死んでも家族がすぐさまは困らない程度の蓄えもできてきましたし、住宅ローンも完済しましたし、妻にも資産運用の知識もついてきましたし、妻の稼ぎも安定している。という背景が整ったという理由が大きいです。背景が整っていない方へは「死亡保険」のかわりに「レバレッジETF投資」することはお勧めしません。死亡保険という選択肢も決して悪くはないと思います。

SPXL関連の記事

※私が過去にSPXLについて書いた記事です。

※私が知る限りSPXLについて最も詳しい方の記事です。(外部サイト)

まとめ

SPオヤジは前々から気になっていたSPXLについに手を出すことにしたという記事でした。

※この記事はあくまでも「私個人」にかけている「死亡保険」について書いたものです。死亡保険はもしもの時の支えになってくれる役立つ保険です。世の中全ての人に「死亡保険」よりも「レバレッジETF」を勧めているわけではありません。繰り返しになりますが「レバレッジETF投資」をメインにすることを勧めているわけでもありません。私も投資の中心は「S&P500積立投資(レバレッジなし)」です。

![]()

米国株に投資を行う仲間のブログ

![]()

海外ETFに投資を行う仲間のブログ

![]()

インデックス投資を行う仲間のブログ

コメント