株式はS&P500だけに投資しているSPオヤジです。

「リセッションが来るぞ~」「気を付けろ~」の声に反して、S&P500指数は(2019年9月現在の)史上最高値付近である3000付近の値をつけています。

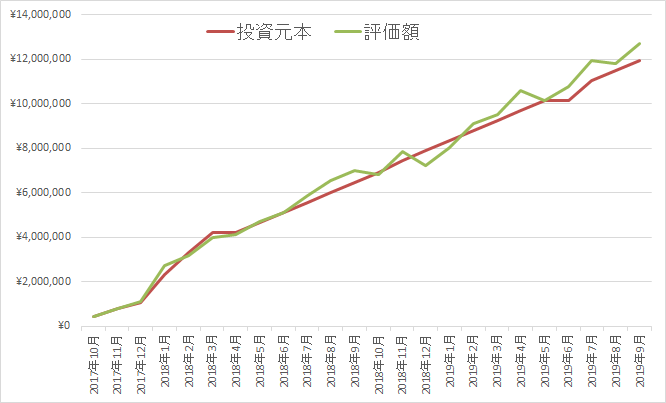

もしも、来月も株価がこのあたりの数値(や、それ以上の数値)だと、私の株式比率は「100-年齢」%を超えてしまいます。

そうなった場合選択肢は

・S&P500と逆相関する資産としてTLTを買う?

・以前挫折したTMF※に再挑戦する?

・安定&毎月分配のBNDを買う?

・ドルのまま持っておく?

・米ドル建MMFを買う

などが考えられたのですが、タイトルの通り私はドル建て債券はBNDだけを買い付けてゆくことに決めました。

※以前挫折したTMF

【反省】バイ&ホールドとか言っておきながら、TMFをすぐ売った人の話

Contents

BNDの基本情報

BNDは、海外ETF投資をする人間にとっては割とメジャーなETFだと思うのですが、それでも知らない方も多いと思われますので、簡単にご説明いたします。

BNDは、日本語に訳すと『バンガード米国トータル債券市場ETF』という名前のドル建ての債券ETFです。

※SBI証券のBNDのページより説明を引用

バンガード・米国トータル債券市場ETF(Vanguard Total Bond Market Index Fund ETF)は市場加重型債券指数(market-weighted bond index)は、米国の投資適格債券市場全体を投資対象とし、ブルームバーグ・バークレイズ米国総合浮動調整インデックス(同インデックス)に連動する投資成果を目指す。同インデックスは米国における残存期間1年超の投資適格 課税対象債券市場(米国債、社債、米国以外の米ドル建て債券、モーゲージ債及びアセットバック証券など)のパフォーマンスを表す。

(2019年9月現在)

経費率は、0.04%と非常に安く

分配利回りも、2.77%とインフレに負けない程度の利回りはあります。

そして、私がポートフォリオに組み入れる最大の理由が価格の安定性です。

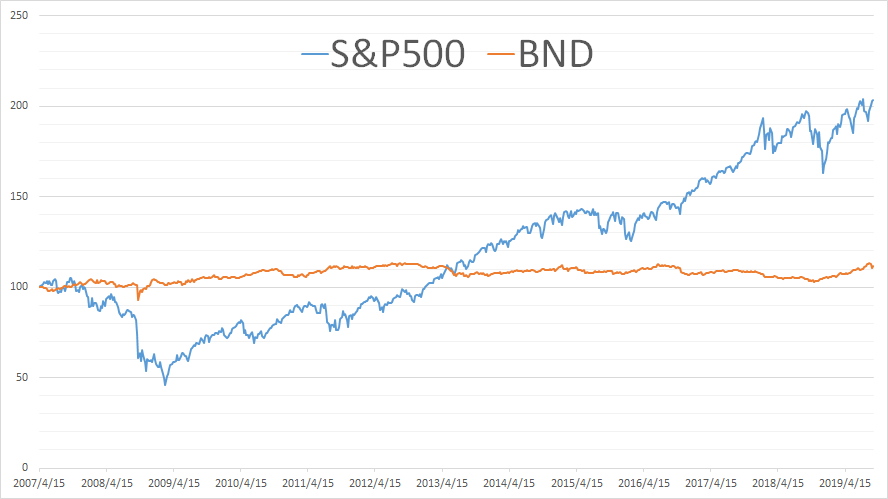

S&P500指数と比べたこちらのグラフをご覧ください。

(BNDが設定された2007年4月時点でのそれぞれの価格を100としてその後の価格を追ったグラフです。)

はい。

抜群の安定性です。

横一直線!!

グラフは、配当金未反映のグラフになりますので、配当金を含めるとBNDも右肩上がりのグラフとなります。

あと、分配が年12回出る。

毎月分配金(配当金)がもらえる♪ っていうのも、実は楽しみだったりします。

株式と債券は逆相関するからポートフォリオに組み入れると良い

「株式と債券は逆相関するからポートフォリオに組み入れると良い」

インデックス投資をする人なら、だれしも1度は目にした事があると思います。

私もここ1年ほどはウオッチしているのですが、S&P500(株式)と20年超の長期債券ETFであるTLTなどは本当によく逆に動いています。

BNDも逆に動いていることは多いのですが、その動きの幅が小さすぎるので、逆相関狙いで入れるのには適していません。

じゃあなんで、TLTじゃなくてBNDにしたの?

ではなぜTLTにしなかったのかと言うと、

例えば私が50才になった場合を想像して

『S&P500が50%、TLTが50%のポートフォリオを組みたいか?』

→いいえ、組みたくありません。

『S&P500が50%、BNDが50%のポートフォリオを組みたいか?』

→まあ、いいかな♪

と、考えたからです。

という訳で今後、株式比率(S&P500比率)が高まっている時はBND(債券ETF)を買付することになります。

※そして念のために注意しておきますが・・・。

普通は、株式だって債券だって色んな種類を持ったら良いと思います。

債券だって、BNDもTLTも 適切な配分で持ったら良いと思います。

私はシンプルにしておかないと管理できない人間なので、こうしているだけです。

最後に

今回の記事は読者さんにとってはあまり有益な記事ではなかったと思います。

申し訳ありません。

しかし、私にとっては大事な記事です。

「債券はBNDだけにする!って発表しちゃったから、そうするか~」

という強制力を得るために大事なんです。

はい。

今回は私のために書いたブログ記事でありました。

そんな記事に、ここまでお付き合い いただき本当にありがとうございました。

有益な記事は⇩こちらで探していただいて

![]() 米国株に投資を行う仲間のブログ

米国株に投資を行う仲間のブログ

![]() インデックス投資を行う仲間のブログ

インデックス投資を行う仲間のブログ

当ブログへは、週1でも月1でも良いので軽~い気持ちでたまに訪れていただけたら嬉しいです。

それではまた来週~(≧▽≦)

コメント

初めまして。

参考になる記事が多く、最初から読ませてもらいました。ただいま復習ため2巡目を読んでいます。

「株式比率は「100-年齢」%」についてですが、保有株式がVOOやVTIの場合は、個別株に比べ株価の変動が少ないため、株式比率を高めてよいと考えています。

感覚的には、40歳なら70%株式・30%現金で、別途生活防衛資金を確保という感じです。逆算して「100-年齢+10」%となります。

いかがでしょうか?

岡山県人さん

はじめまして。

最初から全部読んでいただいたんですか!?

ありがとうございます。

そして、2巡目とは!!

ワタシ米国株偏重思考なので、その辺は気を付けてくださいねw

株式比率についての古典的な「100-年齢%」については、私は

『自分のリスク許容度がわからんヤツは、とりあえずこの割合で組んでおきなさい』

という初心者向けアドバイスと とらえています。

そして、私自身が自分のリスク許容度がよくわかっていないヤツなので、そのアドバイスを聞いています。

なので、私は岡山県人さんに この件について何かコメントできる立場ではないのですが、せっかくいただいた質問なので、わかってないヤツが無理矢理にコメントさせていただきますね。

「100-年齢%」論も要は「相場から退場しない」為のアドバイスなので、

暴落時に狼狽して売ってしまったり、

暴落時に不安から眠れなくなったり、

暴落時に仕事や私生活が影響が出さえしなければ、アレンジしても良いと思います。

別途、生活防衛資金(低リスク資産)を確保 という事であれば、なおさら大丈夫でしょう。

ホントは『VOOとTLTでシャープレシオが高くなる割合で保有すべき』という事も頭ではわかっているのですが、実際にはそれをしようとしていない私なので、この件についてのコメントはこの辺りで勘弁してください。

ご質問ありがとうございました。