アメリカでは「100ひく年齢の割合で株式を持ちなさい」という教訓が有名です。

暴落に耐える方法はいろいろとあるでしょうが、私が取り入れているのはこの考えです。

これは、自身の金融資産のうち「株式」と「低リスク資産(現金や債券)」の保有割合を考える時に使います。

具体的に言うと「株式:低リスク資産」の割合は

25歳なら、75%:25%

35歳なら、65%:35%

45歳なら、55%:45%

55歳なら、45%:55%

65歳なら、35%:65%

75歳なら、25%:75%

が、良い。という事です。

例:25歳と55歳のリスク許容度は違う

25歳の若者であれば、普通まだ何千万円という金融資産は持っていません。

通常、何百万円もしくは何十万円といったところでしょう。

この資産が数百万円の時点で、例えば株価が半分になるような大暴落をくらったとしても、ダメージは何百万円といったレベルで済みます。

しかも、これから給与収入がまだまだ得られますので普通に無駄遣いをしなければ、暴落前の金融資産に戻すこともそう難しくはありません。なので、若い人はリスクが高い株式を多めに持っていても大丈夫になります。

一方、55歳くらいになれば、何千万円という金融資産を持っている方も珍しくはないでしょう。

(※日本全体の平均からいうと、「何千万円」という金融資産を持っているというのはかなり上位に当たります。しかし、株式投資を行い、その中でも米国株投資を行い、当ブログにたどり着いて、今この記事を読んでいただいている方が、55歳になった時の金融資産は何千万円以上のレベルにあるはずです。)

この55歳の時点で、同じく株価が半分になるような大暴落をくらったとしたら、金融資産は何千万円といった単位で減ってしまいます。

55歳と言えば通常、給与収入がピークを迎える年齢です。

参考:日本の労働者の給料の平均&職種別ランキングが発表されました。2017年-厚生労働省調べ

55歳というのは、これからは、給与収入が右肩下がりになってゆく、退職の時期(給与収入の終了)も近付いてくる、といった時期です。

この時期に減った何千万円という金融資産を「株価の復調を待つ」方法以外で戻すのは至難の業です。そのため、株式のようなリスクの高い資産の割合は減らして、現金比率(or低リスク資産比率)を増やしておく事が推奨されます。

暴落は何度経験しても慣れない

長期積立投資をしていると数カ月で20%下げるくらいの暴落はこれから何度も経験します。

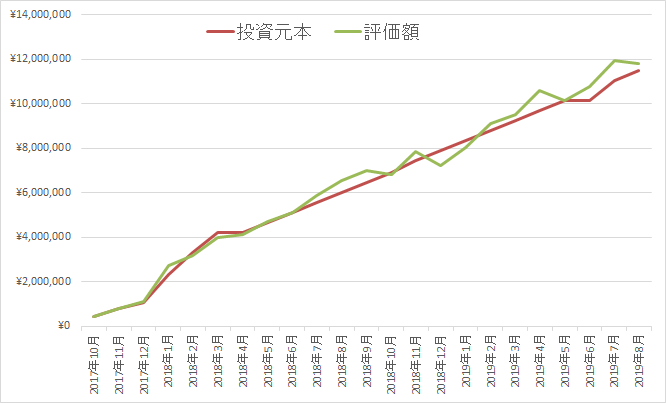

2017年からS&P500投資を始めた私ですら経験しています。

1度経験すると

「20%の暴落なんて、前にも経験してるし、乗り越えて来てるから次来ても大丈夫!絶対耐えられるわ。」

と、思ってしまいそうですが果たしてそうでしょうか?

評価額が300万円の時の20%暴落は-60万円です。

評価額が600万円の時の20%暴落は–120万円です。

評価額が1200万円の時の20%暴落は–240万円です。

評価額が2400万円の時の20%暴落は–480万円です。

評価額が4800万円の時20%暴落は-960万円です。

評価額が9600万円の時20%暴落は-1920万円です。

60万や120万円の暴落を経験しただけで、960万円や1920万円の暴落を耐えられると断言できますか?

私は断言できません。

同じ20%暴落でも、自分の年齢や状況、その運用額によって受けるショックはまた違ったものになるはずです。

しかも、暴落が終わるまでそれが20%暴落なのか30%まで下げるのか、50%以上の下げになってしまうのかもわからないのです。

最後に 油断したら終わりです

はぁお金が今夜も勝手に増えてやがる pic.twitter.com/d1n7poVjb8

— SPオヤジ (@SPoyaji) September 5, 2019

こんな風に調子に乗ってはいけません(- -)

お金の勉強もまだまだ続けます。

⇩いつも、勉強させていただいております。ありがとうございます。

![]() 米国株投資仲間のブログ

米国株投資仲間のブログ

![]() 海外ETF投資仲間のブログ

海外ETF投資仲間のブログ

![]() インデックス投資仲間のブログ

インデックス投資仲間のブログ

コメント