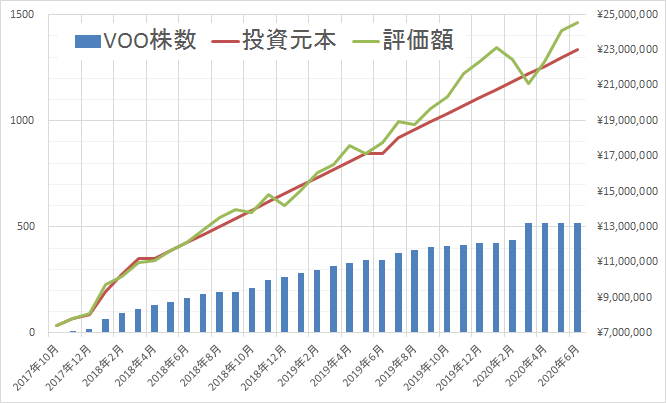

株式はS&P500だけを買っている、SPオヤジです。

『株式は』S&P500だけを買っていますが、株式の他にはBND(米国総合債券ETF) と IAU(GOLD ETF) を持っています。

今月もBNDから分配金をいただきましたので、その記録を残しておきます。

Contents

受け取った分配金は48.08ドル(税引き後)

分配金の権利獲得日時点では私はBNDを

特定口座で312株

NISA口座で67株

保有していました。

今回1株あたりの配当金は0.168739ドルでした。

先月の1株あたりの分配金0.173849ドルより少なかったですね。残念。

特定口座で37.90ドル(税引後)

312株×0.168739ドル/株 ≒ 52.65ドル をGETしたんですが

ここからアメリカへ税金を10%である5.26ドル、

日本へ税金を9.49ドルお支払いして

私の所へ入ってきたのは、37.90ドルです。

NISA口座で10.18ドル(税引後)

NISA口座なので日本への税金の支払いはありません。

が、NISA口座では67株保有しており、11.30ドルGETしたのですが、

アメリカへ税金をお支払いして私の手元に入って来たのは10.18ドルです。

合計63.95ドルGETしたけれど、米国と日本へ税金をお支払いして、私の手元に入ってきたのは48.08ドル。

単純計算で、24.8%もの税金をお支払いしています。

2重課税つらい・・

これまでの分配金受け取り履歴(BND)

| 年月 | 保有株数 | 参考株価(BND) | 分配金(税引後) |

|---|---|---|---|

| 2019年11月 | 455株 | 84.01$/株(11/4終値) | 60.6ドル |

| 2019年12月 | 478株 | 84.08$/株(12/5終値) | 62.62ドル |

| 2019年12月② | 504株 | 83.98$/株(12/27終値) | 68.65ドル |

| 2020年2月 | 548株 | 85.09$/株(2/12終値) | 74.14ドル |

| 2020年3月 | 559株 | 87.96$/株(3/6終値) | 71.35ドル |

| 2020年4月 | 379株 | 87.22$/株(4/9終値) | 54.26ドル |

| 2020年5月 | 379株 | 87.06$/株(5/13終値) | 49.47ドル |

| 2020年6月 | 379株 | 87.69$/株(6/11終値) | 48.08ドル |

BNDは分配金が毎月出ますから、それも長期投資の小さな楽しみです。

6月は久しぶりにBNDを購入しましたので、来月は分配金が増える予定です。それも楽しみです。

※分配金は言い方を変えれば利益の取り崩しであり、私が今回約24%以上も税金を支払ったように、資産形成の途中で課税されることで資産が税金分だけ減少してしまいます。ですから、分配金が出る商品というのは決して 効率の良いものではありません。

※効率の良いものではありませんが、私はこのBNDの「株価の安定性」を気に入ってポートフォリオに入れています。

人は自分が思っているよりも資産の減少というものには耐えられません。

精神的苦痛を大きく味わいます。(行動経済学でいう「損失回避」性)

※BNDは毎月分配でありながら株価(基準価格)が下がらない優良な投資商品ですが、毎月分配型の投資信託などの中には基準価格(株価)がガンガン下がる悪質な商品もありますので、そのあたりはご注意ください。

※「SPオヤジ氏も毎月分配型のBND買っているから、私は円建ての毎月分配型投資信託を買おう」となる方が出現しないように注意喚起させていただいています。

分配金の使い道 再投資

そして投資の教科書とも言えるシーゲルの赤本「株式投資の未来」に配当金は再投資せよ と書いてありましたので、その通りにします。

しかし、48.08ドルではBND1株も買えませんので、買付余力としてプールしておきます。

(36.01+48.08=84.09)※プールしてあった分を足しても買えません(涙)

BNDの5年チャートを確認しておきます。

※画像はSBI証券のページよりお借りしました。

まあ~~驚く程 安定した値動きですね。

コロナショックの時こそ大きく振れましたが、それ以外は大変安定しています。

しかもこの表示の5年間で60回も分配金を吐き出しながらのこの値動きですから、安心して持っていられます。

関連記事

今回はBND(米国債券ETF)からの分配金の記事でしたが、当ブログはS&P500(米国株)に関する記事がほとんどです。もし当ブログを初めて訪れた方がおられましたら、こちらの記事から読んでいただきたいです。

私は投資家としてはリーマンショックは経験していませんが、この記事のようにシミュレーションを行って疑似体験はしています。

なので、暴落の恐ろしさもよくわかっていますので、BNDのような暴落耐性の高いアセット(資産)をポートフォリオに入れています。

⇩リーマンショックを経験していない方にはぜひ読んでもらいたい記事です。

⇧今回のコロナショックで不安になっている方もぜひ読んでください。

債券と金利の関係について書いた記事です。

『「金利」が下げられるだろうから、今後「債券」の好調は続かないだろう。』

と言われています。

この記事をお読みいただくと、金利と債券の関係が少しおわかりいただけるはずです。

分配金の記事の時には毎回オススメさせていただいている記事です。

分配金を得ると複利の効果がわかりやすくなるので、投資を続けやすくなります。

インデックス投資では相場に長く居る事が大切です。

⇩ブログランキングに参加しています。

![]() 米国株に投資を行う仲間のブログ

米国株に投資を行う仲間のブログ

![]() インデックス投資を行う仲間のブログ

インデックス投資を行う仲間のブログ

コメント