S&P500指数は今月(2019年10月)も史上最高値付近の3000あたりをウロウロしていましたね。

さて、

10月はVOO(S&P500ETF)を配当金再投資で1株のみ購入しました。

そして、VOO(S&P500ETF)の代わりにメインでは総合債券ETFのBNDを購入しました。

購入の詳細はこちらに書きました。

S&P500指数の直近2ヶ月の値動きはこんな感じでした。

高値圏でふーわふわ。といった感じ。

※画像はSBI証券のページよりお借りしました。

Contents

運用状況確認表

※参考為替レート 108.65円/ドル(10/24 14:30)

※2019/10/23終値

| 分類 | 評価額 | 含み損益 |

|---|---|---|

| iFree S&P500 インデックス※492,764口 | 605,705円 | +80,525円 |

| VOO バンガード S&P500 ETF ※408株 (275.44$/株) | 12,210,035円 | 省略 |

| BND 米国トータル債券市場ETF ※455株(84.13$/株) | 4,159,030円 | 省略 |

| ドル買付余力 57.66USD | 6,265円 | – |

| 日本円(投資用) | 3,400,000円 | – |

| 合計 | 20,381,034円 | +987,739円 |

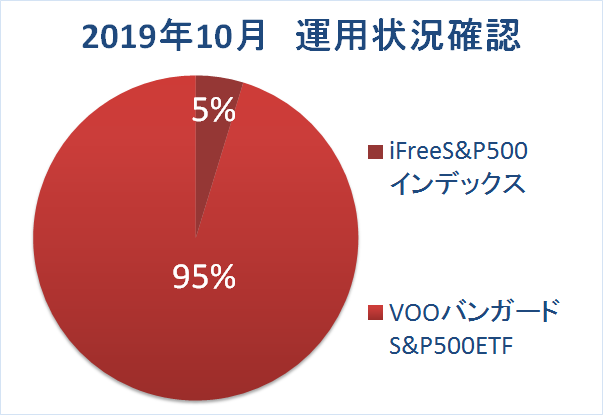

まずは、株式だけのポートフォリオを円グラフで確認します。

はい。株式はS&P500が100%です。

さて運用資産の総額は

先月の確認時点では1971万円でした。

その後45万円入金しています。

そして、現在の運用資産は2038万円です。

つまり約1ヶ月で約22万円(約1.1%)増えました。

(2038-1971-45=22)

(先月までは生活防衛資金は低リスク資産とは分けて考えていましたが、今月からは組み入れて考えることにしました。)

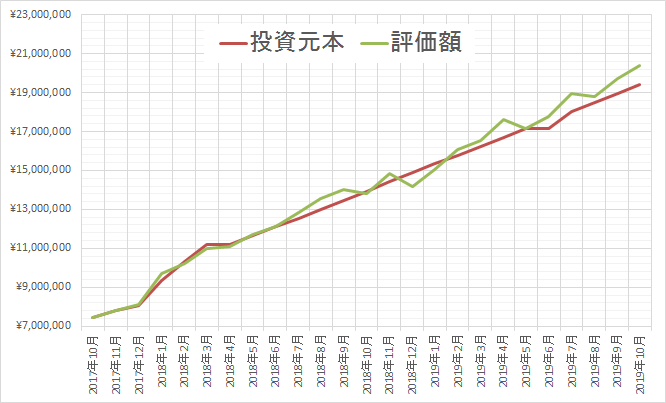

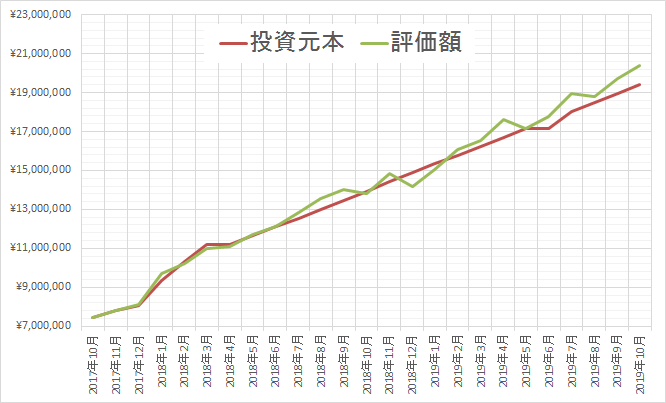

投資元本と評価額の比較グラフ

さて、元本と比べてどのくら増えているのかを視覚的にわかりやすくしたグラフです。

現在

投資元本は約1939万円

評価額は約2038万円なので、現在含み益+99万円です。

※投資元本というのは、そのまま円評価の元本の事です。

※評価額 というのは、ドル資産(株&ドル買付余力)を確認時点の為替レートで円換算したものです。配当金もここに反映されています。

元本比 105.09%です。

元本とともに、ちょっとずつ含み益も増えてきたので嬉しいです。

私は 低リスク資産 を持っています

私は、株式はS&P500だけに投資しています。

そんな私でも、低リスク資産を持っています。

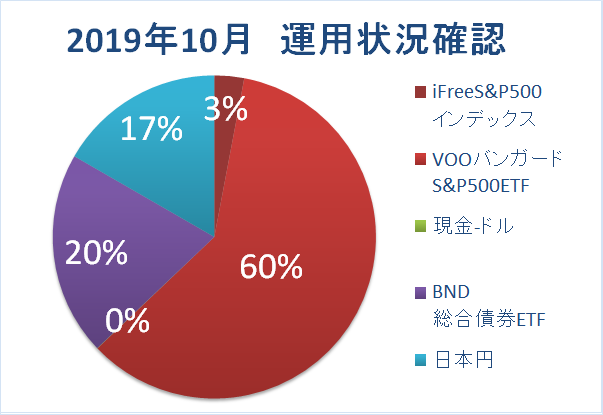

という訳で、低リスク資産をポートフォリオに組み入れたグラフも確認しておきます。

低リスク資産(ドル・円・債券)をポートフォリオに入れた円グラフがこちらです。

株式比率は63%です。

非株式比率は37%です。

私はリスクを取りすぎてしまわないように、株式比率が「100-年齢%」となるように調整しています。

そして今現在は、株式比率が「64%」をなるべく超えないように!と考えています。

よし!

今月もリスクの取りすぎは防げています。

若いころは「何をいくらで買ったか」ばかりに注目していましたが、

今は「何をどんな割合で保有しているか」こちらのほうが大事だとわかりました。

そのために、この運用情況確認は今後もつづけてゆきます。

関連記事

大事な所なので、何度でも紹介しますよ。行動経済学(行動ファイナンス)は大事です。

自分の心理状態を把握した上で行動する。

というのは、投資だけではなくあらゆる局面で役に立ちます。

先月2019年9月の運用状況確認記事です。

これまでの運用成績をまとめたページです。

こちらのページでは為替損益まで考慮した運用成績をまとめています。

『投資元本と評価額の比較グラフ』もここのデータをグラフ化したものです。

![]()

米国株に投資を行う仲間のブログ

![]()

インデックス投資を行う仲間のブログ

ありがとうございます。

コメント