『リセッションが来るかもしれない。』

『リセッションが来たらどうしよう。』

『現在の米国株価は本来の価値よりも上昇しすぎだから危険だ。』

2019年3月現在、このような意見を多く目にするようになりました。

リセッションが来るかどうかは、私にはわかりませんが、もし来ることがあれば”リバランス”をすれば良いだけです。

少なくとも私はそうします。

※念のために、『リセッション』及び『リバランス』という用語の意味を確認しておきます。

『リセッションとは』※野村證券のページより引用

景気後退局面のこと。

資本主義経済での経済活動には景気の拡張期と後退期が数年を周期として交互に繰り返される景気循環がある。景気の拡張期の上限で後退に入る転換点を景気の山、その逆を景気の谷と言い、その山から谷までの間を指す。景気が低迷し不況にいたる過程の状態。また、景気が改善し好況にいたる過程の谷から山までを景気拡張局面という。

定義は各国により違いがあり、欧米では一般的に、国内総生産(GDP)が2四半期連続でマイナス成長となった場合をリセッションとみなす。日本では、内閣府が毎月公表している景気の現状把握などのために作成された景気動向指数のディフュージョン・インデックス(DI)の値が、景気拡張局面では50%を上回り、景気後退局面(リセッション)では50%を下回る傾向がある。

『リバランスとは』※野村證券のページより引用

複数の資産や証券に分散投資するポートフォリオ運用において、資産の再配分をリバランスといいます。時間の経過とともに相場が変動し、当初決定した資産配分が変わっていきます。そこで、定期的にその資産配分の比率を計画どおりに修正します。例えば、1,000万円の資金を国内株式と海外債券に当初は50%ずつ配分していたところ、1年後に国内株式が20%上昇し、海外債券が20%下落したとすると、その時点での投資配分は国内株式60%、海外債券40%に変化します。そこで国内株式を10%分売却し、海外債券を10%分購入することで当初の配分比率に修正します。

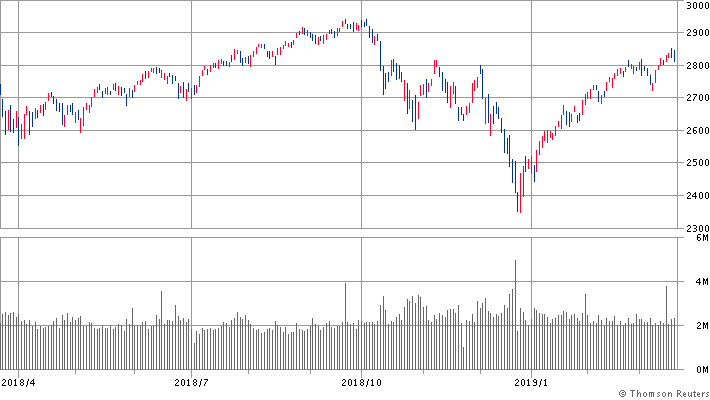

※トップのアイキャッチ画像は、SBI証券のページよりS&P500指数の1年チャートをお借りしました。

Contents

『暴落が来たら買い増しをする』は多くの人に不可能

「暴落が来たら買い増しをします」

「暴落が来たらSPXLを買います」

2018年の秋ごろまでは大変良く目にした言葉です。しかしこれは難しいです。というか、無理と思った方が良いです。

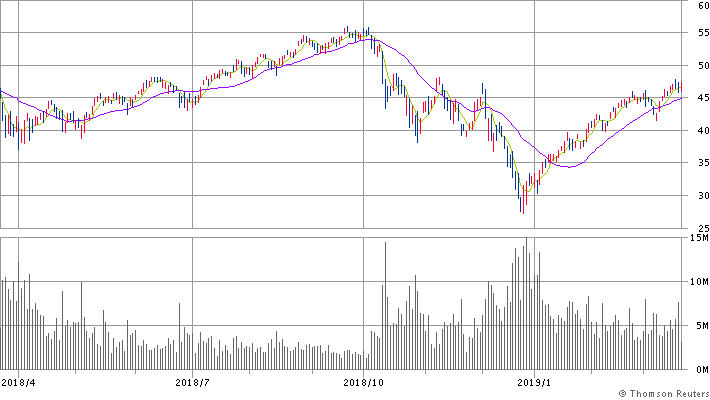

※SPXLとは、1日のその値動きがS&P500の3倍の値動きするように設定された、ハイリスクハイリターンな商品です。

【関連記事】

再度こちらS&P500指数の1年チャートを確認しましょう。

実際、直近の底値である2018年のクリスマスあたりに買い増しをできた人はどれくらいいるのでしょうか?

『これはチャンス』とSPXLを30ドルあたりでガッツリ購入し、現在の1.5倍(株価30⇒45以上)になるまで保有できた人はどれくらいいるのでしょうか?

『暴落が来たら買い増しをする』

というのは、簡単なことのようで、非常に難しいです。

なぜならこれは相場を読む「タイミング投資」そのものだからです。

だから難しい。

この半年間(2018年10月初~2019年3月末)で再認識できた方も多いのではないでしょうか。

「リバランスを行う」タイプの人はどうだったか

さて、私は「素人は相場を読めない」論者※なので、相場を読まないで済むリバランスを推しているのですが、この半年間でリバランスがうまくハマった人はどんな感じだったのかシミュレーションしてみましょう。

※もっと言うと「玄人も相場を読むことなどできない」と考えています。

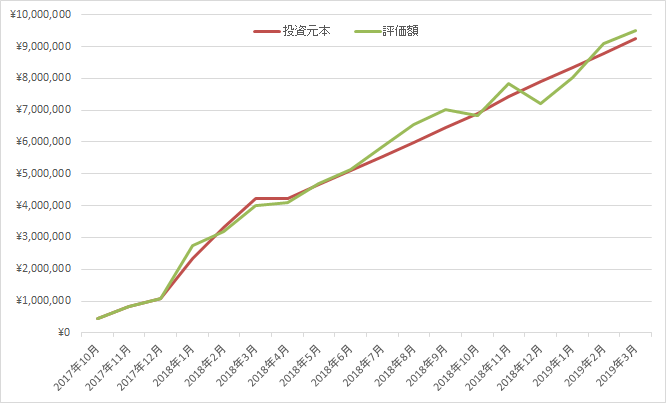

S&P500:ドル預金=70%:30%で保有している人がいたとします。

5%ずれたら、70%:30%に戻すというルールを敷いていたとします。

そして2018年10月1日時点で、

「S&P500:ドル預金=7万ドル:3万ドル」の計10万ドルを保有していたとしましょう。

これが、2018年12月24日時点ではS&P500が下がり

「S&P500:ドル預金=5.6万ドル:3万ドル=65%:35%」になりましたので、リバランスを発動です。

「S&P500:ドル預金=6.02万ドル:2.58万ドル」にしました。

そして現在2019年3月21日では

「S&P500:ドル預金=7.23万ドル:2.58万ドル=74%:26%」

の、約9.8万ドルになっています。

資産は増えていないものの、この激動の半年間を資産を2%減らしただけで済ませられています。

※そしてこの期間にも株式の配当金が出た事を考慮すると、ダメージは更に小さなものとなります。

※そして3月末にはVOO(S&P500ETF)の配当金がまた出ます。

リバランスを行えば良いだけ

リセッションがやってきたとしても、個人インデックス投資家はリバランスを行えばよいだけです。

S&P500やVTIなどの、インデックス商品に投資を行うインデックス投資家はそうやってど~ん構えていれば良いんです。

ど~んと構えて10年でも20年でも待てる。

これが個人投資家の最大の強みの1つでもあるのですから、強みを活かしてゆきましょう。

関連記事

当記事と同様に「リバランスの大切さ」について触れている記事です。

S&P500(投資信託 or 海外ETF)投資を始めたいor始めたけど、株式だけで良いのかな?債券や現金もポートフォリオに入れて考えたほうがいいのかな? との疑問にぶち当たったに読んでほしい記事です。

そのほかにも色々と書いています。

コメント