※米国株投資を始めて、数カ月の頃に書いた記事です。今現在はこのようなポートフォリオでも、このような考え方でもないのですが「初心者が陥る無根拠な強気」がよくわかるので、そのまま残しています。その前提でお読みください。

先日、リバランスの事を記事に書いていて、私のポートフォリオ『S&P500:現金=70%:30%』って、株式1本と比べて、どれぐらいパフォーマンス落としているのだろうと気になりました。

そして、『何があっても狼狽売りなどしないメンタルも育ってきたぞ』『別に、株式1本でもいいんじゃないか?』という気になってますので、

過去データを用いてシミュレーションしてみます。

シミュレーションの条件

・S&P500指数の2000年1月~2018年1月までの月間データを用いて検証。

・毎月3万円投資に回すとする。

・株式1本の場合と、株:現金=7:3でポートフォリオを組んで毎月随時リバランスもした場合を比較。

・ポートフォリオの違いによる差を検証したいだけなので、為替変動は無視。

・指数=株価(円)と仮定して計算する。

・この株は投資信託のように1円単位まで購入できるものとする。

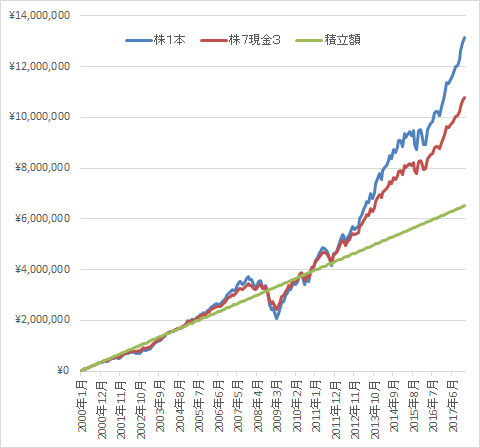

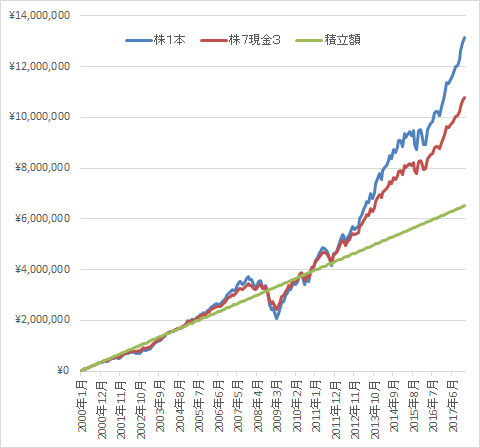

いきなり結果のグラフです。

結果

株1本(青) は、¥13,159,931

株:現金=7:3は、¥10,778,938

積立額(黄緑) は、¥6,510,000 という結果になりました。

結構な差が出ます。投資額が約650万円なのに、約240万円(650万円の約37%)もの差が出ました。

結論

・2000年~2011年くらいまでの、上げ下げが激しい相場だと、現金をポートフォリオに入れていることによるパフォーマンス低下は表面化してきていません。 むしろ、下げを緩和するのに一役買っているメリットが目立つ。

・2012年~2018年1月までの上げ相場では、株式1本でリスクをとっている方のメリットが大きく表れています。

つまり、「上げ相場」であれば、リスクをとって株式比率を高めると高パフォーマンス。

また、「下げ相場」or「上げ下げ相場」では、現金比率があっても株一本でも、それほど大きな差は出ていない。もし暴落に耐えられるのなら、タイミングは難しいが、現金比率を下げて買い込むべき。

という事なので、私は今後は株式比率を高めても良いかもしれません。

自分のルールを少し改定して、株:現金=70%以上:30%以下 に、コントロールする。 のほうが、良いかな。改定するかもしれません。

~追記~

いやしかし、2/6朝起きてびっくり。大きく下げましたね。S&P500指数で、4.1%ダウンですか!もうちょっと眺めながら今後の行動を考えます。爆戻しは無いでしょう。知らんけど。

![]()

米国株に投資を行う仲間のブログ

![]()

海外ETFに投資を行う仲間のブログ

![]()

インデックス投資を行う仲間のブログ

コメント