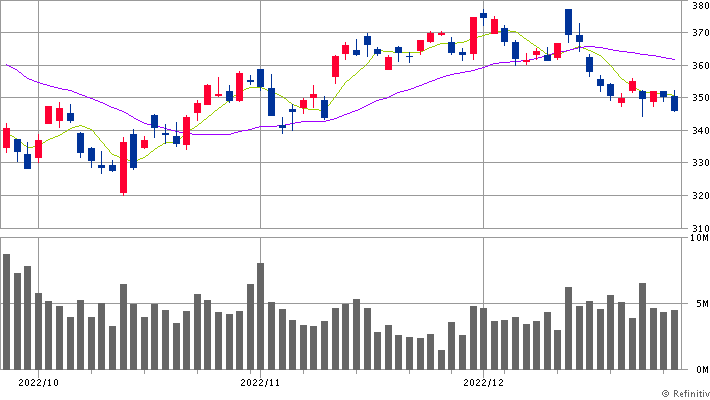

2022年12月は、株価は結構下がった印象ですよね。

正確な所はどうだったのでしょうか。

という事で、今月もまずは直近3カ月のS&P500指数の値動きを確認しておきます。

※チャート画像はSBI証券のページよりお借りしました。

※チャート画像はSBI証券のページよりお借りしました。

12月中旬から何か流れが変わったようにも見えますが、今後はどうなるでしょうね。

どうなるかわかりませんが、S&P500を中心に積立投資さえ続けておけば、長期では悪い結果にはならないでしょう。

さて

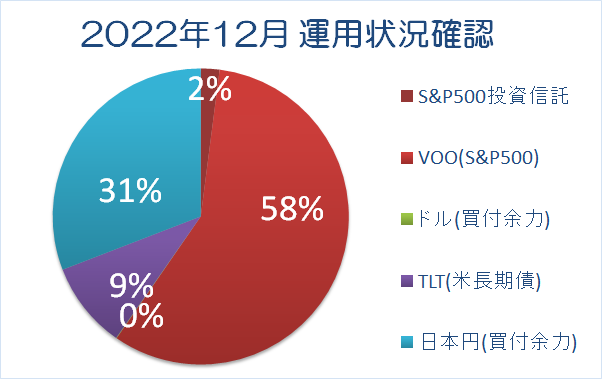

12月は非株式のTLT(米国長期債券ETF)を購入しました。

11月末の確認時点で株式比率が高かったためです。

購入の詳細はこちらの記事に書きました。

それでは、今月も運用状況を確認しておきます。

Contents

運用状況確認表

※参考為替レート 136.40円/ドル(12/1 14:30)

※参考為替レート 134.16円/ドル(12/29 10:00)

この1カ月も結構為替の変動はありましたが、私が切り取ったこの2つの時点の比較では大差ないですね。

※2022/12/29確認時点

| 分類 | 評価額 |

|---|---|

| iFree S&P500 インデックス※492,764口 | ¥994,004 |

| eMAXIS Slim S&P500※2,512口 | ¥4,548 |

| VOO バンガード S&P500 ETF ※607株 (346.17$/株) | ¥28,190,395 |

| TLT 米国20年超債券ETF ※347株(99.55$/株) | ¥4,634,403 |

| ドル買付余力 188.55USD | ¥25,296 |

| 円買付余力 | ¥15,101,586 |

| 合計 | ¥48,950,232 |

運用資産の総額は

先月の確認時点では 5147万円でした。

今月50万円入金して 現在の運用資産は 4895万円ですから

1ヶ月で約302万円減った事になります。(約5.8%)

※株価&債券価が下がった上にドル安でドル評価額も下がったので、結構下げた月になりましたね。

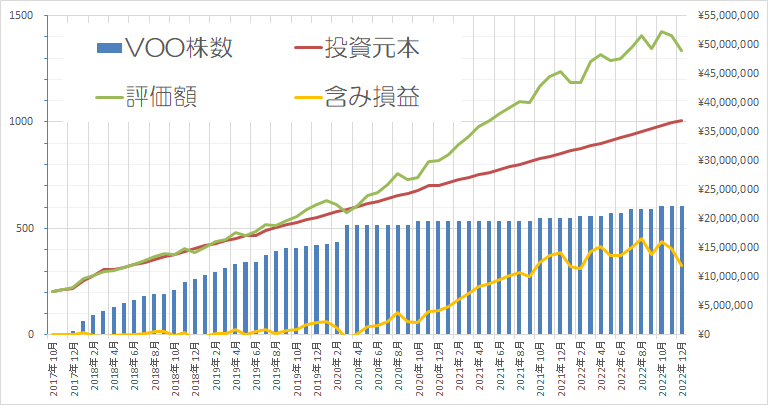

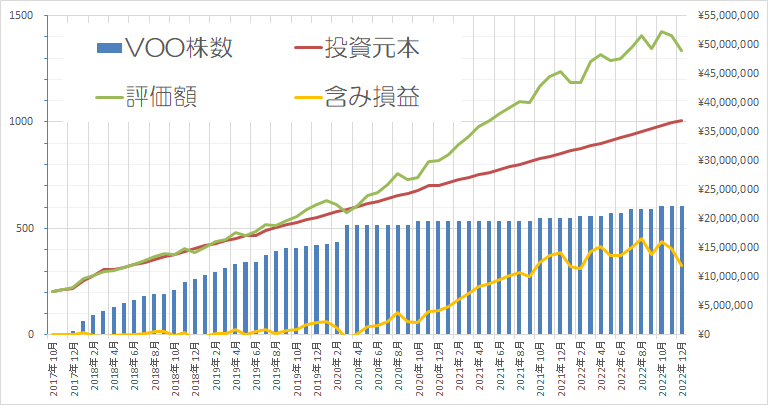

投資元本と評価額の比較グラフ

さて、元本と比べてどのくらい増えているのかを視覚的にわかりやすくしたグラフです。

(こちらは為替の変動も反映されています)

現在

投資元本は約3700万円

評価額は約4895万円なので、現在 含み益 約1195万円 です。

※投資元本というのはそのままです。投じた元本(円)の事です。

※評価額 というのは、ドル資産(株&ドル買付余力)を確認時点の為替レートで円換算したものです。配当金もここに反映されています。

私は 低リスク資産 を持っています

私は、株式はS&P500だけに投資していますが、株式以外の低リスク資産も持っています。

ここでは、低リスク資産をポートフォリオに組み入れたグラフも確認しておきます。

低リスク資産(ドル・円・債券)をポートフォリオに入れた円グラフがこちらです。

私はリスクを取りすぎてしまわないように、(2022年 今年は)株式比率が61%となるように調整しながら購入しています。

現在私の株式比率は59.63%と、株式比率が目標より小さくなっていますね。

来月はS&P500(VOO)を買う予定にします。

私は『株式比率は (100-年齢)% がオススメ』というアメリカの古典的な株式投資の教えを採用しています。

投資は「何をいくらで買ったか」という所に目が行きがちですが、長期投資ではそれは大して重要ではありません。

最も重要なのは「何をどんな割合で保有しているか」です。

関連記事

前回2022年11月の運用状況確認記事です。

これまでの運用成績をまとめたページです。

こちらのページでは為替損益まで考慮した運用成績をまとめています。

『投資元本と評価額の比較グラフ』もここのデータをグラフ化したものです。

S&P500について、これから勉強しようと考えている方向けの最も基本的な記事がこちらです。

コメント