このページにアクセスいただき、ありがとうございます。

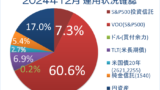

S&P500投資に興味を持った方、S&P500投資を初めてみようと思う方に、ぜひ読んでいただきたい記事をまとめました。

一気に読み進める必要はなく、つまづいたり疑問に思う度にこのページを訪れていただければ嬉しいです。

S&P500総論

S&P500についての基本的情報についてまとめた記事です。

S&P500投資に興味を持った方,当サイトを初めて訪れた方にはまずこちらの記事から読んでいただきたいです。

過去のリターンを知る 暴落(リーマンショック)を知る

もしも2000年から月3万円ずつS&P500に積立投資していたらどうなったのか?シミュレーションした記事です。為替の変動も考慮したリアルなシミュレーションです。リーマンショックも疑似体験できる内容となっていますので、リーマンショックを知らない方には是非読んでいただきたい記事です。

投資信託 , ドル資産 , 為替ヘッジ

万人にオススメな商品「eMAXIS Slim 米国株式(S&P500)」は、海外ETFのVOOなどと同様にドル資産であることについて、詳しく説明した記事です。海外株投資に親しんでいない人には聞きなれない「為替ヘッジ」についても解説しています。

為替リスク

ドル資産が増えてくると「そんなに外貨を持って為替リスク高くなるけど大丈夫?」などという雑音が気になり始めます。私に言わせれば「日本円や円建て資産だけ持ってて大丈夫?すごいリスク高いよ?」です。外貨も円もほどよく保有するのが良いです。

ドル転(日本円をドルに換える作業が必要)

私達は給料を『日本円』でもらってるため、海外ETFを買う時は円をドルに換えてから購入する必要があります。そのドル転は月1回で良いのか、毎週曜日を決めてやるのが良いのか、はたまた毎営業日やったほうが良いのかという疑問が沸いてきます。結論から言うと、「どれでも良い」のですが、シミュレーションすることでそれを説明しています。(※円貨決済といって、円からそのまま米国株を買う方法もありますが、計算為替レートが割高なのでおすすめしません。)

信託報酬・経費率

万人にオススメな投資手法「S&P500投資」にもデメリットはあります。保有コスト(信託報酬・経費率)がかかることです。分散投資に親しんでいない方には聞きなれない「信託報酬・経費率」についても解説しています。

買付タイミング 高値づかみ 安値買い

S&P500への積み立て投資を始めると、買付タイミングを失敗したかな?と思う事もあります。もし仮に毎月1回の積み立て投資のタイミングを10年間連続で見事に失敗しつづけたらどうなるでしょうか?をシミュレーションしてみた記事です。月1回の買付タイミングが投資成績にあたえる影響なんか僅かなものだとおわかりいただけます。【自信作】まぁ読んでみてください。

毎日積立 毎週積立 毎月積立 の差は僅か

上記記事(S&P500積立投資で10年間『月間最高値』をつかみ続けてしまった男の末路)をお読みいただければわかるように月1回の買付タイミングが最悪でも投資成績に与える影響なんて長期では僅かなものになります。SBI証券では投資信託の買い方として毎日積立も選択できますが、私は特にオススメしません。実際やってみましたが合いませんでしたし、買付は月1回一括買付でよいと考えています。実際私も買付は月1回の一括投資を行っています。

米国集中 と 世界分散(VT) と分散投資

米国株投資を勉強し始めると、S&P500(米国の大型株式会社500社)とVTI(米国の投資可能銘柄ほぼ全社)と、どちらに投資する方が良いのだろう?という一つの疑問が沸いてきます。結論から言うと、VTIとVOOは双子商品なのでどっちに投資してもその結果はほぼ変わりありません。迷っている時間がもったいないので、さっさとどちらかに決めてor両方買って投資を始めたほうが良いです。

米国集中であるVOO(S&P500)と、世界分散であるVT(全世界株)とを比べてみました。私のように米国集中投資をしていると、「ここ最近のリターンしか見ていない愚か者」「米国一強があと何年続くのかな」などと言われる事があります。私が米国株集中投資をしている理由は、バフェットがそうアドバイスしてくれたというのが最大ですが、その次に、資本主義経済の成長を信じている。そして資本主義経済そのものを行く国こそがアメリカというだけです。(※この記事には そんな事は書いておらず、過去データで積立シミュレーションしただけの単純な記事です。)

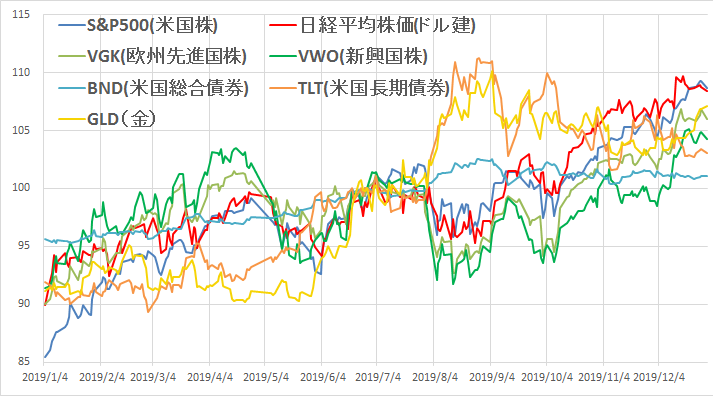

分散投資をするなら、米国株だけではなく新興国株やその他先進国株にも振り分けよう。と考えがちです。しかし、投資成績の不安定さを減らすための分散であれば債券や金などの株式以外のアセット(資産)に分散させたほうが効果的です。それを2019年のデータで説明した記事です。

行動経済学(行動ファイナンス)

投資をする上で陥ってはいけない心理状態や罠について書きました。自分の行動をコントロールすることはなかなか難しいのです。しかし、どういった場合にどうった心理状態になりどういった行動をとりやすいのか(行動経済学)を知っているだけでも、行動はコントロールしやすくなります。

配当金 複利の効果

配当金で1株買えるようになると、複利の効果というものがわかりやすくなります。複利の効果は配当金が出る出ないにかかわらず働くのですが、私たち素人に配当金の複利の効果というのが大変わかりやすいです。わかりやすい高配当株に根強い人気があるというのもよくわかります。

S&P500投資以外の手法がうらやましく思えてきた

SNSなどをやりながらインデックス投資やS&P500投資の勉強をしてゆくと、投資仲間が増えてゆきます。S&P500は世界を代表する経済指数なので、あらゆる投資家がこの指数を上回ろうと日々考えをめぐらせています。すると「S&P500をアウトパフォームする手法」「〇〇の成績はS&P500を大きく上回っています」などという言葉をよく目にするようになります。その手法をとっていない事を悔しく思ったり、S&P500の成績では物足りなく感じたりします。しかし、それは大変愚かな事です。投資成績を他人のそれと比べるのはやめたほうが良いという事について説明した記事です。

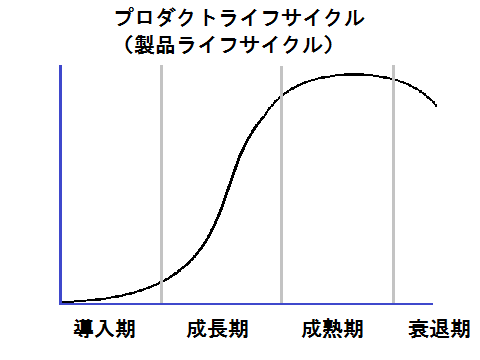

私は「お金で困りたくはない」と考えていますが、「急速でお金持ちになろう」とは考えていません。S&P500投資は「急速でお金持ちになる手法」ではなく「将来お金に困らないための手法」です。一刻も早くお金持ちになりたい方は別の手法を選択されたほうが良いです。私はS&P500のゆっくりとした成長に乗っかれればそれで充分ですので、S&P500投資をしています。それをプロダクトライフサイクルを用いて説明した記事です。

実例(SPオヤジの場合)

私は自分が取り入れてもいない投資方法をおすすめしたりはしません。事実、私は毎月結構な大金をS&P500ETFをメインに投資しています。

また、これまでの運用成績(運用履歴)を一覧にしたページもあります。

他にも色々と書いていますので、よろしければ読んで行って下さい。